借金は長期的視点がカギ!良い借金と悪い借金の考え方や注意点をわかりやすく解説!

この言葉に、あなたはどのようなイメージを持っていますか・・・?

・絶対にしてはいけないもの

・お金が返せなくて人生がめちゃくちゃに…

そんなイメージをお持ちの方もいる一方、

実は、すべての借金が悪いというものではなく、良い借金もあるのです。

そこで今回は、「良い借金」と「悪い借金」についてみていきましょう。

日本人はどれくらい借金している?

借金の平均額はどのくらいなのでしょうか?

金融広報中央委員会が公表している「家計の金融行動に関する世論調査」によれば、単身世帯では、約12.6%が何らかの借金を抱えており、平均で約346万円を借り入れしています。

二人以上の世帯では、約19.4%の世帯に借金があり、その残高の平均は約1,496万円となっています。

借金の目的を見ると、単身世帯では約47.1%が「日常の生活資金」を理由に借金をしていて、「耐久消費財の購入」および「住宅の取得・増改築」がそれに続き、12.4%となっています。

二人以上の世帯では47.4%が「住宅の取得・増改築」の目的で借金している、と最も高く、次いで「日常の生活資金」が22.9%となっています。

これらのデータから、特に二人以上の世帯では、マイホームやマンションの購入などによる住宅ローンが借金の主な原因であることがわかります。

一方で、二人以上の世帯の2位、単身世帯の1位の借金の理由は、日常の生活資金となっていて、お給料が足りず、日頃から苦しい生活を強いられ、借金をしてしまう人も少なくないことがうかがえます。

「良い借金」「悪い借金」

ここまでの話で、全世帯の1〜2割が借金を抱えているということが分かりました。

しかし借金と一口に言っても、冒頭でお話ししたように「良い借金」もあれば、なるべく避けたい「悪い借金」もあります。

では、その基準は何なのでしょうか?

ここでは1つ「長期的視点」をキーワードに考えてみましょう。

「良い借金」とは、将来的にあなたや家族の資産を増やす効果が期待でき、ある種の「投資」として機能する借金です。

たとえば、住宅ローン。お子さんが生まれ、家族のためにマイホームを購入する事を考えてみましょう。

ローンを組まずにコツコツと貯金して買おうとすれば、貯金が貯まる頃にはお子さんは大きくなってしまうことでしょう。

しかしローンを組めば、今すぐ家を買うことができます。

お子さんは大きくなるまで快適に過ごしながら、子ども部屋で集中して勉強にも取り組めるなど、ローンを組むことは合理的な投資であるともいえますね。

同じ意味で、奨学金もいい借金の一例です。

たとえば、金銭的理由から大学への進学を諦めていたお子さんは、奨学金を借りることで希望の大学で教育を受けることができます。

大学卒業後、希望の職に就くことができれば、生涯賃金は借入れをした奨学金以上に増える見込みがあります。

事実、厚労働政策研究・研修機構が公開している「ユースフル労働統計2023」によれば、高卒男性の生涯賃金は2億300万円に対し、大卒男性の生涯賃金は2億4,740万円と、退職金を含めない算出方法でも生涯賃金で4,000万円以上の差があります。

この場合、借金を必要以上に避けるのではなく、奨学金を借りて学んだほうが、合理的な選択になるかもしれません。

最後に、起業などビジネスシーンでの借り入れもいい借金の一例だといえます。

借金をして起業をすることはハイリスクなイメージもありますが、開業のための設備投資などは会社の成長スピードを早めることができます。

また、業種によっては売上が入金されるまで期間が空いてしまうことがあり、その間の運転資金など、ビジネスシーンでの借金は円滑に経営を進める上で強い味方となります。

では反対に、「悪い借金」とはどのようなものでしょう?

「悪い借金」は、長期的に何の価値も生まないものの、何かの購入にあてられる借金や、給料日までに不足する生活費を捻出するためにする借金です。

たとえば、クレジットカードのリボ払いや、カードローン、消費者金融からの借り入れのほとんどは、この悪い借金といえるでしょう。

もちろん、これらのすべてが必ずしも悪い借金とは限りませんが、用途が明確ではない借金の多くは、住宅ローンや奨学金などと比べて金利が高く設定されていることがほとんどです。

その為、長期でお金を借りるには向いていません。

最後に、生活の足に必須ではない車の購入や必要以上にグレードの高い車を買うために組むカーローンも、悪い借金といえるでしょう。

カーローンは一般的にもなじみ深く、いい借金では?と思われがちですが、自動車のほとんどは購入後に価値が急激に下がってしまいます。

住宅や土地などの不動産は、場合によっては将来的に値上がりしたり、そうでなくとも価格が保たれやすいといった側面があります。

それに比べると自動車は将来を見据えた投資となりにくく、むしろ、消費や浪費の側面が大きくなりやすいので注意が必要ですね。

返済不能に陥らないために

ここまで、「いい借金」と「悪い借金」の基準として、「資産を増やすなどのリターンが期待できるか」という、投資に似た基準でご紹介しました。

しかし、どんな借金も、借りすぎれば返済不能になってしまう可能性がある点には注意が必要です。

では、返済不能な状態に陥らないためにはどんなことに気をつければいいでしょうか?

まずは、

・なるべく低い金利で

・最低限必要な金額のみを借りる

という基本を守ることが大切です。

わずかな金利の差であっても、長期的に返済するとなればその返済額に大きな差がでます。

また、同じ金利でも、借りる金額が少なければ返済総額は少なくなり、将来の返済は確実に楽になります。

そのうえで、次の3つのポイントに注意してみましょう。

まず1つ目は、クレジットカードのリボ払いを避けることです。

リボ払いは、利用者に寄り添った一見便利な仕組みに見えますが、習慣化して知らず知らずの間に膨れ上がりやすい借金です。

すでに使っている方は、なるべく短期間で返済して、リボ払いの設定を解除することを考えましょう。

2つ目は、多重債務の怖さを知りましょう。

ひと昔前は、消費者金融・カードローンというと、暗く怖いイメージが強くありませんでしたか?

ところがここ最近はどうでしょう?芸能人を起用したテレビCMや街角でも頻繁に広告を見かけるようになり、手軽に借り入れができるといったイメージはありませんか?

しかし、その借りやすさから、現金が早急に必要な人は、あと先考えず、借金をしてしまいがちです。

例えば、返済を間に合わせるために他の業者から借入をしてしまうケースです。

他の業者から借金をすることですぐ現金は手に入りますが、決して収入が増えた訳ではありません。

最悪、返済能力以上に借りてしまい、雪だるま式に借金が増えてしまう大きな原因ともなりかねません。

借金は見せかけの収入です。

借入の手段を問わず借入先を増やすことは、結局、借金が増えていることを肝に銘じておかなければなりません。

最後に、ごくごく当たり前と思われる方もいらっしゃるかと思いますが、借金をしてまで買う必要がないものやサービスは買わない、を徹底することです。

お金を借りる前に、借金に値する出費なのか?を今一度、自問自答してみましょう。

その答えに少しでも迷いがあるなら、それは借金をしてまで買うべきものではないのかもしれません。

返済不能に陥らないよう、賢くいい借金と付き合っていきたいですね。

まとめ

今回は、「いい借金と悪い借金」をテーマにお話ししました。

まとめると、借金には、いい借金と悪い借金があります。

高級ブランドの洋服やバッグ、ギャンブルなど、借金をしてまで手に入れる必要がないものやサービス、いわゆる浪費のためにする借金は「悪い借金」です。

一方で、借金自体は必ずしも悪ではなく、合理的な理由があれば、借金をすることで人生が豊かになることもあります。

特に、将来的にあなたや家族の資産を増やしたり、豊かさをもたらしたりする借金については、未来への「投資」ととらえて返済可能な範囲で前向きに活用していくべきでしょう。

人生のさまざまな局面で長期的な視点を持ち、ゆとりある未来のための「選択」をしてくださいね。

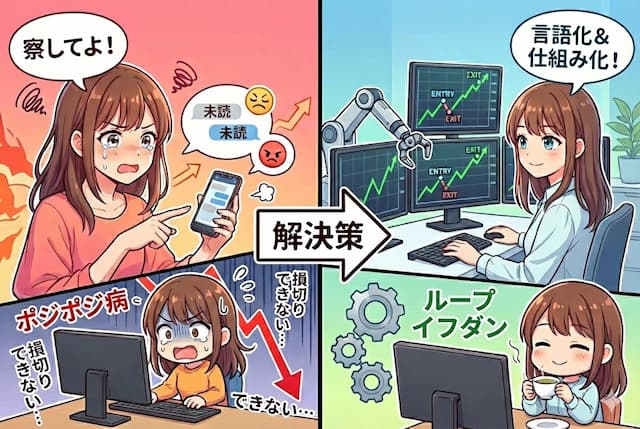

ループイフダンお役立ちコンテンツ

ループイフダンの仕組み

いまいち 取引の仕組みがわからない・・・なんてお悩みじゃありませんか ? 運用開始時、相場上昇時、相場下落時、レンジ相場、相場動向にあわせてループイフダンの動きを紹介 します。

ループイフダン目安資金表

どれくらいの資金で運用できるんだろう?通貨ペアの過去のレートの変動はどれ位あったんだろう?最近人気の売買システムは?

ループイフダンの資金管理に必要な情報が満載です。

ループイフダン資金管理のコツ

資金にあわない無理な設定では、すぐに損切りやロスカットの憂き目にあってしまいます。

これから運用をスタートする2人を参考に 資金管理 のコツ を学びましょう。

※本記事は情報提供を目的としており、投資の最終判断はご自身でなさるようお願い致します。本記事の情報により生じたいかなる損害についても弊社及び執筆者は一切の責任を負いかねます。