山中康司のループイフダン戦略レポート(2019年9月号①)

ループイフダン「2019年9月の戦略」

説明中に出て来る各レートは、斜線部分の「黄緑のライン」のレートとその上下の「ピンクのライン」のレートです。ピボット「緑点線のライン」(P)を中心に、上側の黄緑のラインを(R1)、上側のピンクのラインを(R2)と示し、下側の黄緑のラインを(S1)、下側のピンクのラインを(S2)と示しています。レートが見難い位置もありますが、すべて等間隔となっていますので簡単に計算できると思います。

また、それぞれの月においてS2以下がゾーン1、S2〜S1がゾーン2、S1〜Pがゾーン3、P〜R1がゾーン4、R1〜R2がゾーン5、R2以上がゾーン6を示しています。

(詳細は『確率を味方につけるループイフダン戦略』をご参照ください。)

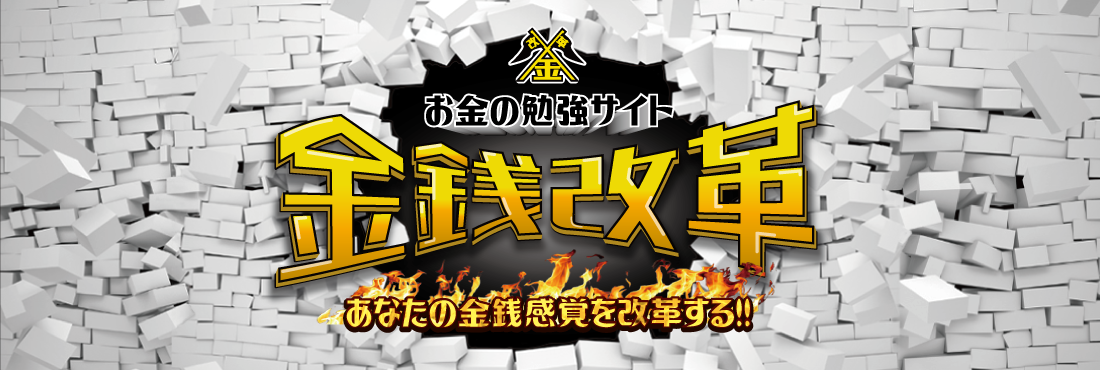

●ドル円

【↑画像をクリックすると拡大します】

8月のレンジ=始値108.77、高値109.32、安値104.46、終値106.49

8月のドル円は、初日に9月から対中制裁関税第4弾、そして中国の為替操作国認定という米中貿易摩擦激化で幕を開けましたが、その後も買い戻しの局面でも106円台半ばから後半ではドル売りが湧いてくる展開が続きました。8月最終週の週明けは、前週末の引け後に一律+5%の対中報復関税発表でリスクオフが強まり一時104円台半ばと年初来安値を更新しました。その後、米中協議再開を好感した買い戻しとなりましたが、これまでも協議再開と決裂を繰り返してきたことを考えると、素直には反応しにくいというところです。

8月は売り戦略「S25」での運用を開始しましたが、早々にR1以上のドル高となったため、運用STOPして既存ポジションのみの運用となっていました。そして、その後の円高局面で既存ポジションは決済されましたが、前月からのポジションもありトータルでは8月の確定損益は402円の損失となりました。

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、9月始値ゾーン3

1で引けるパターンは始値のゾーンに関係なくトレンド継続、つまり下げを想定した順張り戦略がメインシナリオです。タイプとしては「Sタイプ」、9月は「S25」がおすすめ戦略となります。

ドル安が進み104.25(S1)に到達した場合、いったん売りポジションを全て利食い、月末まで「B25」に買い転換することとします。ただし、その場合は106.69(P)まで戻したら買いポジションを全て利食い月末までポジションは持ちません。思惑に反して109.12(R1)以上のドル高となった場合には運用STOPとして月末まで既存ポジションのみの運用とします。また買い転換した後に101.82(S2)以下のドル安となった場合も、運用STOPとして月末まで既存ポジションのみの運用とします。

当レポートでは1万通貨を「S25」、最大ポジション数10で106.239から運用開始しました。

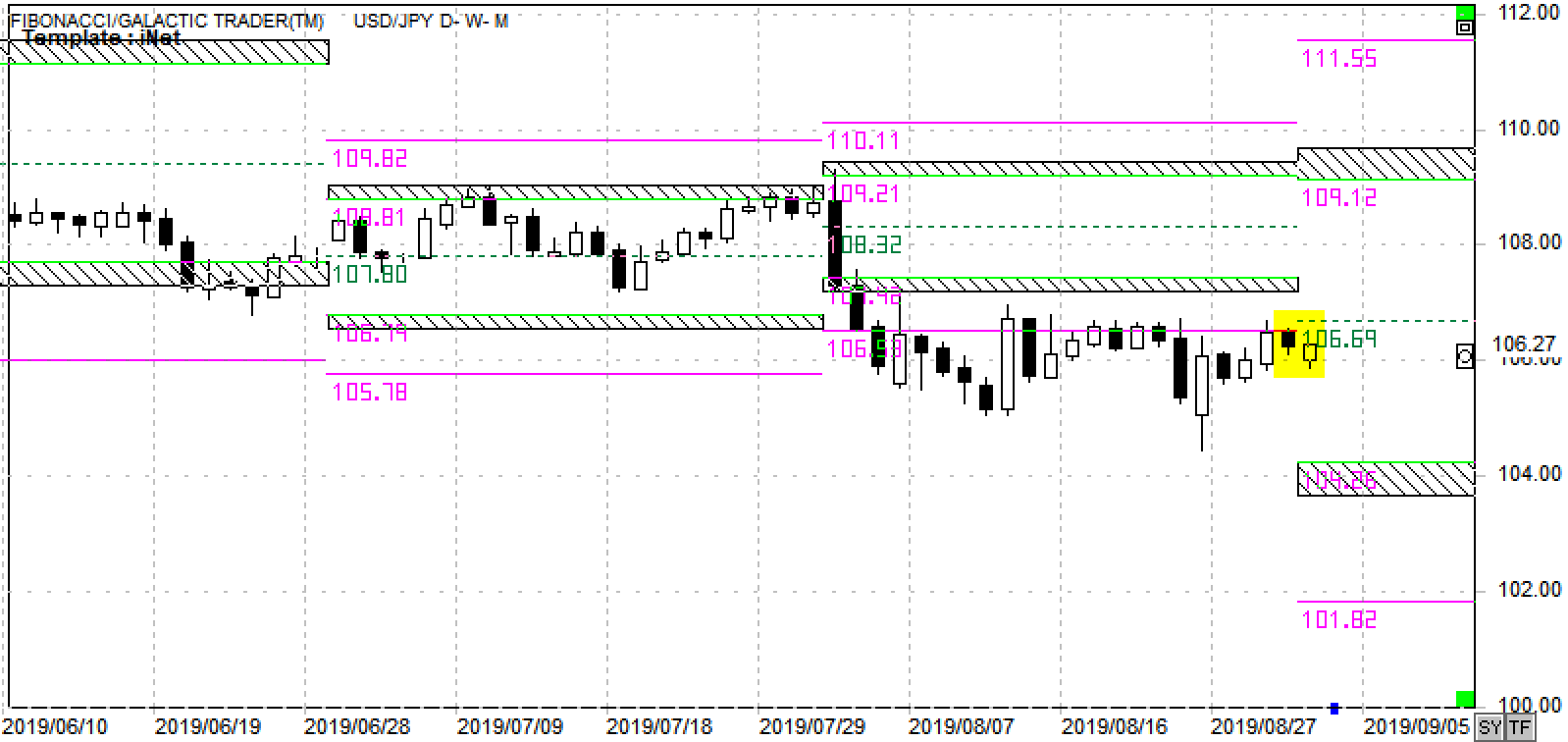

●ユーロ円

【↑画像をクリックすると拡大します】

8月のレンジ=始値120.41、高値120.71、安値116.57、終値117.78

8月のユーロ円は、米中貿易摩擦激化によるリスクオフの円買いと、9月ECB理事会に向けて緩和政策へと回帰する思惑とが重なってユーロ円は年初来安値を更新、2017年4月以来の安値をつけることとなりました。欧州内の材料もブレグジットの懸念、イタリアの政局等、売り材料ばかりが目立った一か月となりましたが、今月12日のECB理事会まではユーロの戻りは鈍くなりそうです。

ユーロ円は前月からの継続ポジションも含めて「B40」での追加運用を開始していましたが、月初の下げで早々にS1に到達したこと運用STOPとなりました。またその後の下げで既存ポジションも全て決済され8月の確定損益は162,330円の損失となりました。

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、9月始値ゾーン3

1で引けるパターンは始値のゾーンに関係なくトレンド継続、つまり下げを想定した順張り戦略がメインシナリオです。タイプとしては「Sタイプ」、9月は「S40」がおすすめ戦略となります。

ユーロ安が進み113.97(S2)に到達した場合、いったん売りポジションを全て利食い、月末まで「B40」に買い転換することとします。ただし、その場合は116.04(S1)まで戻したら買いポジションを全て利食い月末までポジションは持ちません。思惑に反して118.11(P)以上のユーロ高となった場合には運用STOPとして月末まで既存ポジションのみの運用とします。また買い転換した後に111.90(S3、チャート非表示)以下のユーロ安となった場合も、運用STOPとして月末まで既存ポジションのみの運用とします。

*始値がS1に近いため、すべての水準をひとつずつ下にシフトしています。

当レポートでは1万通貨を「S40」、最大ポジション数10で116.726から運用開始しています。

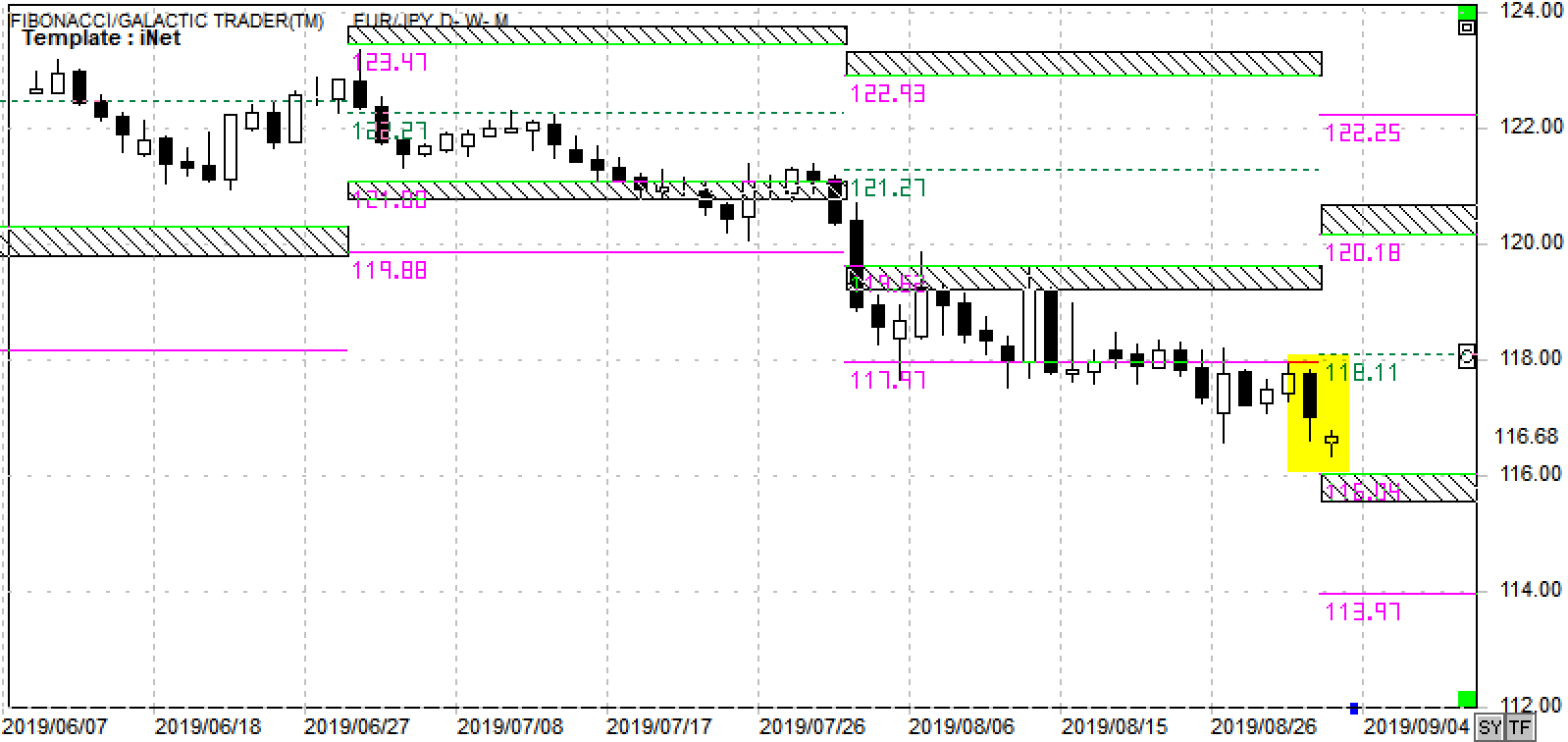

●ポンド円

【↑画像をクリックすると拡大します】

8月のレンジ=始値132.19、高値132.56、安値126.56、終値129.23

8月のポンド円は月前半はリスクオフの円買いと、ジョンソン首相がハードブレグジット(合意無き離脱)も視野に入れているとの発言に売りが先行しましたが、その後ジョンソン首相の欧州歴訪でメルケル独首相がバックストップ条項修正の可能性に含みを持たせた発言を行ったことで買い戻しが目立ちました。最終週になりジョンソン首相が議会の夏休み明け翌週から1か月議会を閉会という発言を行ったことから上値を重たくしての引けとなりました。この議会閉会ですが、個人的な思惑となりますがEUと何らかの代替案が水面下で合意、議会に口を挟ませず期限ギリギリで通そうということなのではないかと思えます。そうだとすれば、短期的にはポンド買いとなりそうですが、不信任案が提出される可能性も高く、いよいよ不透明になってきました。

8月は売り戦略「S100」最大ポジション数5で運用を開始しましたが、S1に到達したため、「B100」へと買い転換、さらにS2にも到達し運用STOPとなりました。その後、月中時点で既存ポジションは全て決済されていますので、8月の確定損益は61,223円の利益のままとなります。

ゾーンの組み合わせ(黄色)=8月終値ゾーン2、9月始値ゾーン3

2で引けて3で始まるパターンは、もみあいを想定した逆張り戦略がメインシナリオです。タイプとしては「Bタイプ」、9月は「B100」がおすすめ戦略となります。

ポンド安が進み126.45(S1)に到達した場合、いったん売りポジションを全て利食い、月末まで「B100」に買い転換することとします。ただし、その場合は129.45(P)まで戻したら買いポジションを全て利食い月末までポジションは持ちません。思惑に反して132.44(R1)以上のポンド高となった場合には運用STOPとして月末まで既存ポジションのみの運用とします。また買い転換した後に123.45(S2)以下のポンド安となった場合も、運用STOPとして月末まで既存ポジションのみの運用とします。

当レポートでは1万通貨を「B100」、最大ポジション数5で128.620から運用開始しました。

*毎月書いてる通りですが、ブレグジットが確定する10月末までは、基本的にポンド円はポートフォリオから外すスタンスが望ましいと考えています。保守的にポンド円は参考に留めていただいたほうが良いと思います。

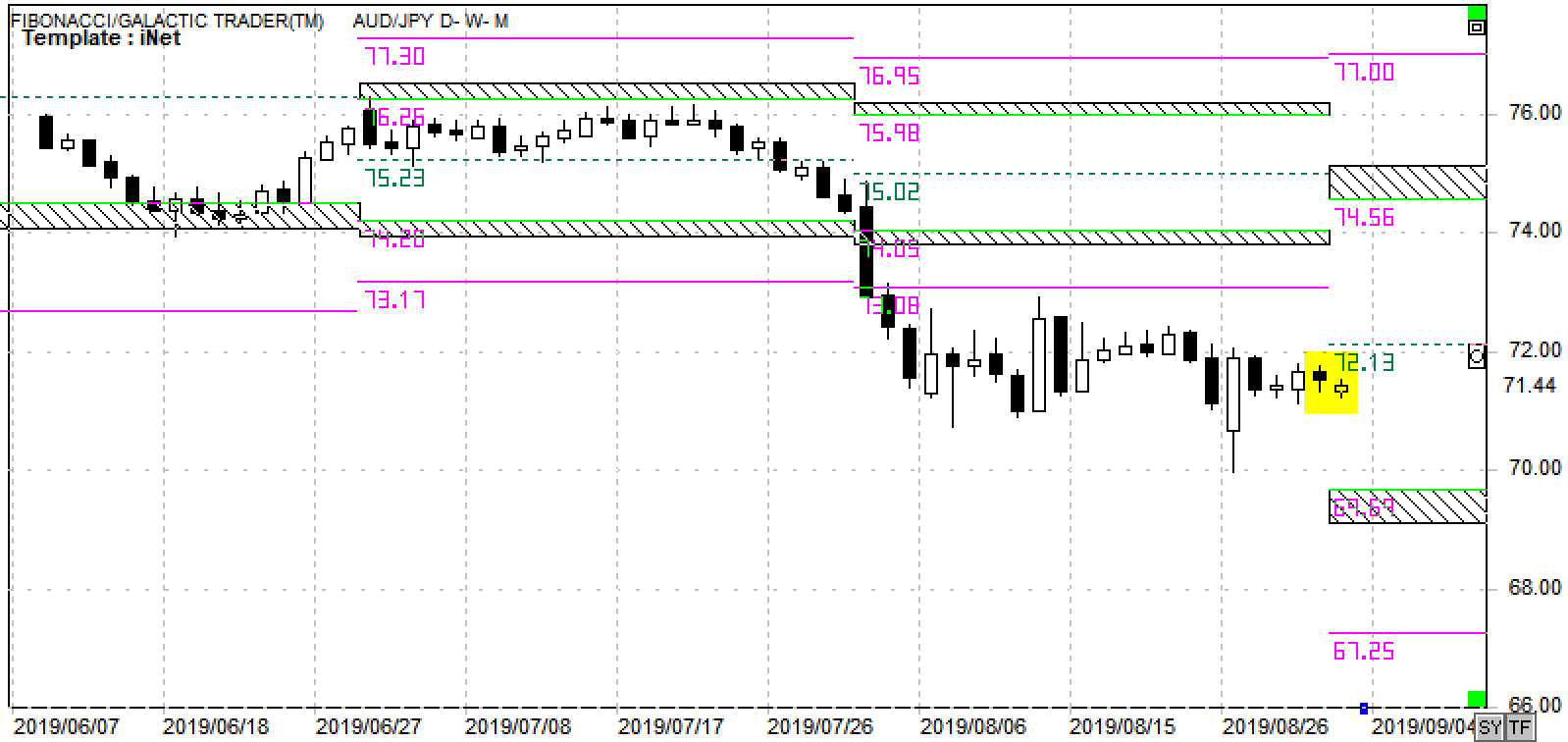

●豪ドル円

【↑画像をクリックすると拡大します】

8月のレンジ=始値74.44、高値74.86、安値69.98、終値71.55

8月の豪ドル円は月初の米中貿易摩擦激化で大幅安となり、その後も上値が重たい流れが続き一時70円の大台を割り込み2009年4月以来となる10年ぶりの安値をつけることとなりました。資源国のオーストラリアにとって米中貿易摩擦による中国の景気鈍化懸念が重くのしかかっています。テクニカルに現行水準からの下の目立ったサポートはリーマンショック時の安値55.20レベルまで無い状況ですし、値幅観測的にも66円レベルが主要なターゲットとなってきました。

8月は7月から継続して「B20」で運用していましたが、運用STOPとなるS2(始値が低かったのでひとつ下にシフト)に到達、さらにその後の下げから月中時点で全ての既存ポジションは決済されています。8月の確定損益は、189,525円の損失のまま変化はありません。

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、9月始値ゾーン3

1で引けるパターンは始値のゾーンに関係なくトレンド継続、つまり下げを想定した順張り戦略がメインシナリオです。タイプとしては「Sタイプ」、9月は「S20」がおすすめ戦略となります。

豪ドル安が進み69.69(S1)に到達した場合、いったん売りポジションを全て利食い、月末まで「B20」に買い転換することとします。ただし、その場合は72.13(P)まで戻したら買いポジションを全て利食い月末までポジションは持ちません。思惑に反して74.56(R1)以上の豪ドル高となった場合には運用STOPとして月末まで既存ポジションのみの運用とします。また買い転換した後に67.25(S2)以下の豪ドル安となった場合も、運用STOPとして月末まで既存ポジションのみの運用とします。

当レポートでは1万通貨を「S20」、最大ポジション数10で71.411から運用開始しました。

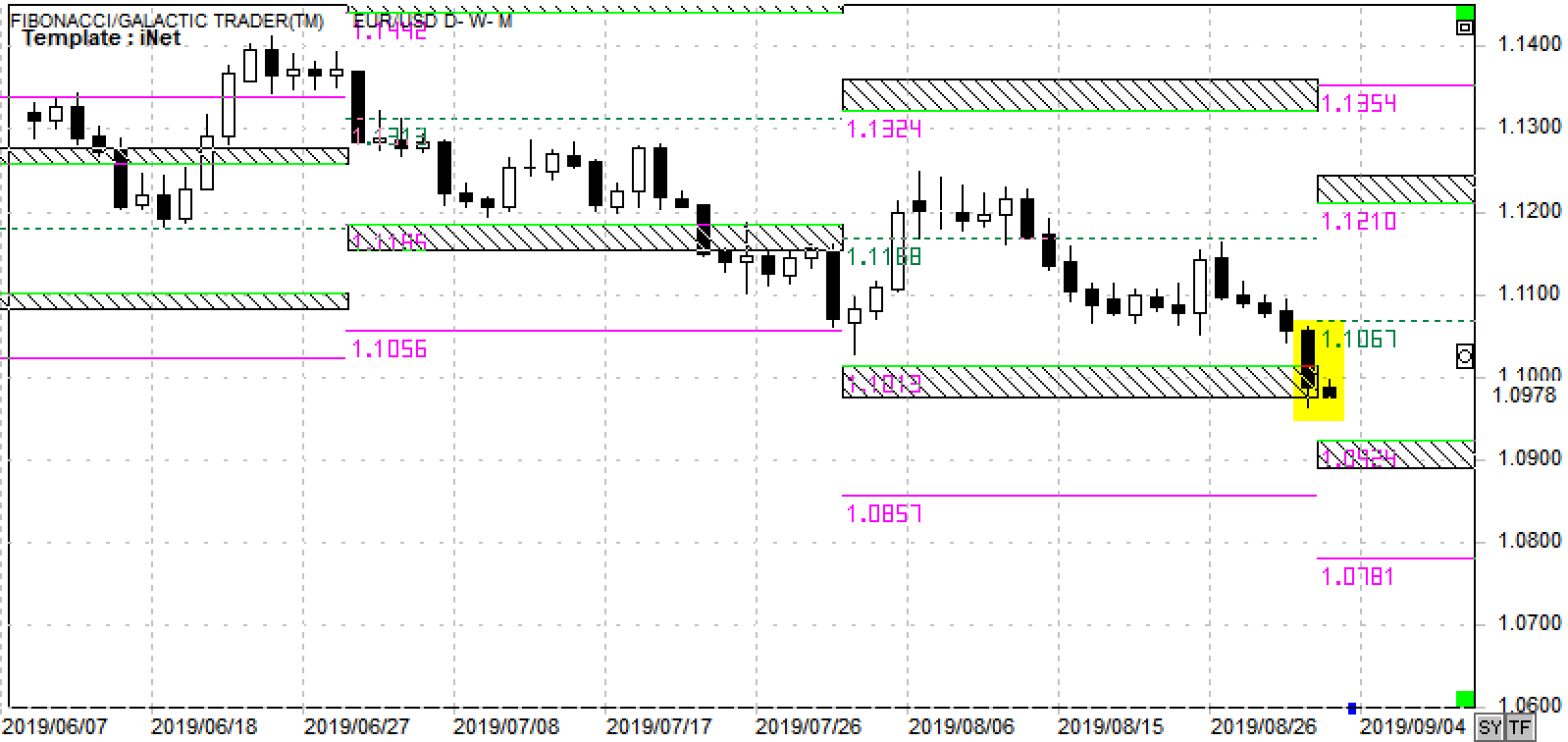

●ユーロドル

【↑画像をクリックすると拡大します】

8月のレンジ=始値1.1069、高値1.1250、安値1.0963、終値1.0989

8月のユーロは、月初はドル円がリードした円高・ドル安の動きから買いが先行しましたが、9月ECB理事会における緩和思惑、英国の合意無き離脱懸念も重なり徐々に上値が重くなりました。月後半はイタリアの政局やドイツ地方選といった政治材料も重しとなっていましたが、月末実需によるユーロ売りが最後のトリガーとなって1.10の大台を割り込んでの引けとなりました。2017年5月以来の1.10割れでトランプ大統領もユーロ安をけん制する発言を行いましたが、若干戻す程度で上値は重たい月末クローズでした。

8月の戦略は7月からの継続ポジションと新たな「B40」とでスタートしましたが、Pに到達(始値の水準からひとつ下にシフト)し「S40」へと売り転換しました。その後月末まで運用を継続していましたが、月末時点ではポジションがありませんでしたので、運用を停止し、9月の戦略へと切り替えました。8月の確定損益は7,769円の損失となっています。

ゾーンの組み合わせ(黄色)=8月終値ゾーン2、9月始値ゾーン3

2で引けて3で始まるパターンは、もみあいの買い戦略を想定したシナリオとなります。タイプとしては「Bタイプ」、9月は「B40」がおすすめ戦略となります。

ユーロ高が進行し1.1067(P)に到達した場合は、買いポジションを全て利食い月末まで「S40」に売り転換します。ただし、その場合は1.0924(S1)まで戻したら売りポジションを全て利食い月末までポジションは持ちません。思惑に反して1.0781(S2)以下のユーロ安となった場合、また売り転換した後に1.1210(R1)以上のユーロ高となった場合には、月末まで既存ポジションのみの運用とします。

*始値がS1に近いため、すべての水準をひとつずつ下にシフトしています。

当レポートでは、1万通貨「B40」、最大ポジション数10で1.09691から運用を開始しました。

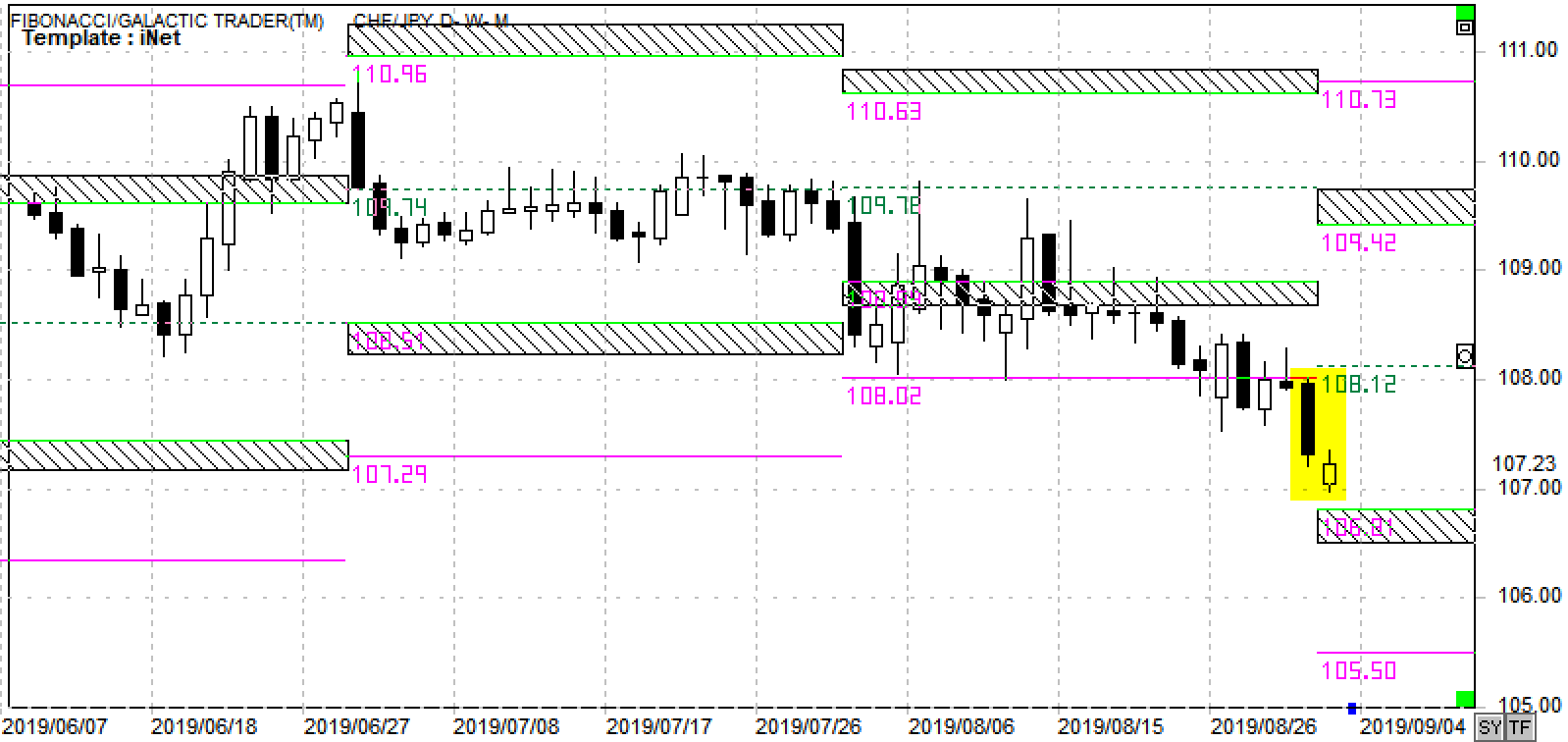

●スイス円(チャート、ゾーンのみ)

【↑画像をクリックすると拡大します】

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、8月始値ゾーン3??? 「S40」

(各水準はひとつずつ下にシフト)

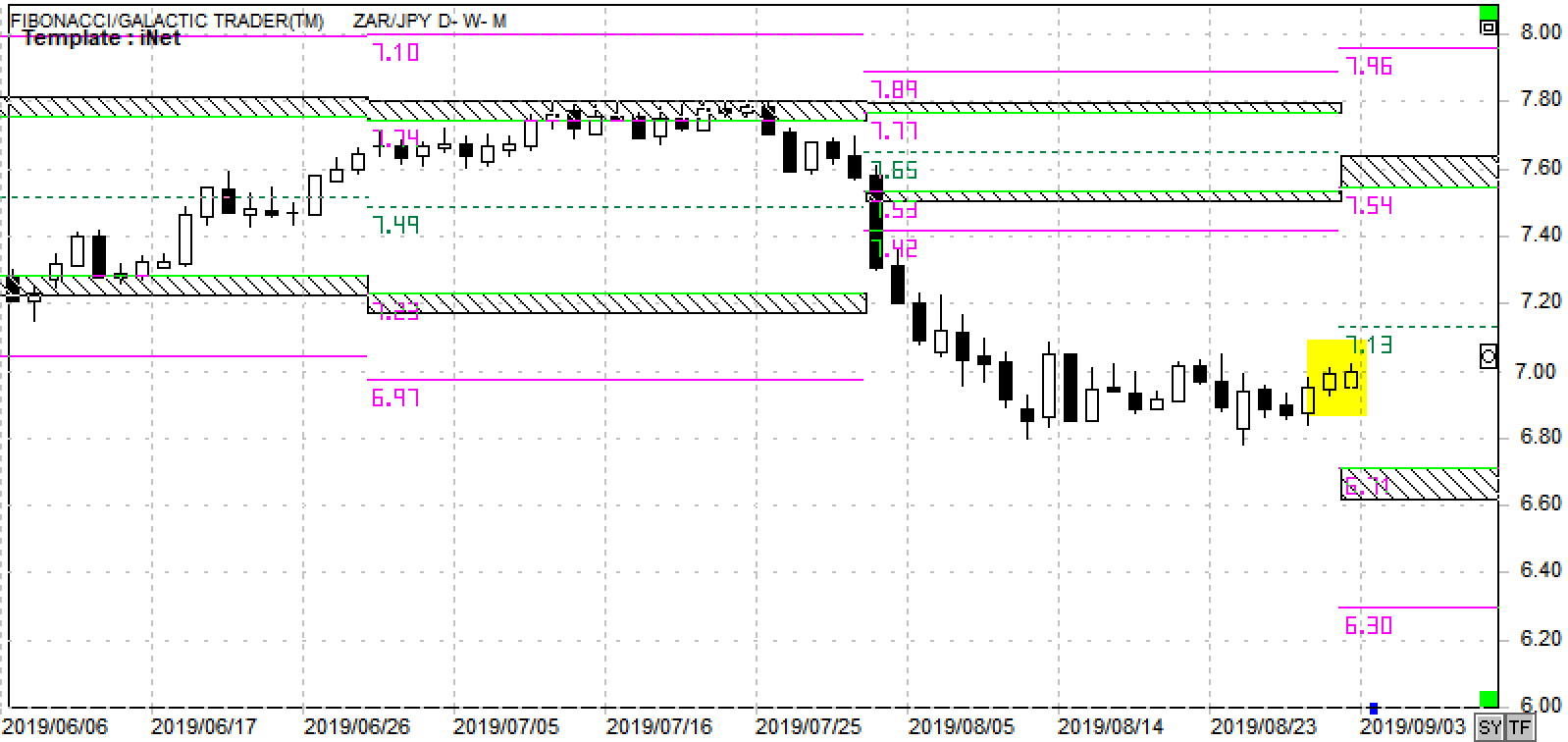

●ランド円(チャート、ゾーンのみ)

【↑画像をクリックすると拡大します】

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、9月始値ゾーン3??? 「S50」

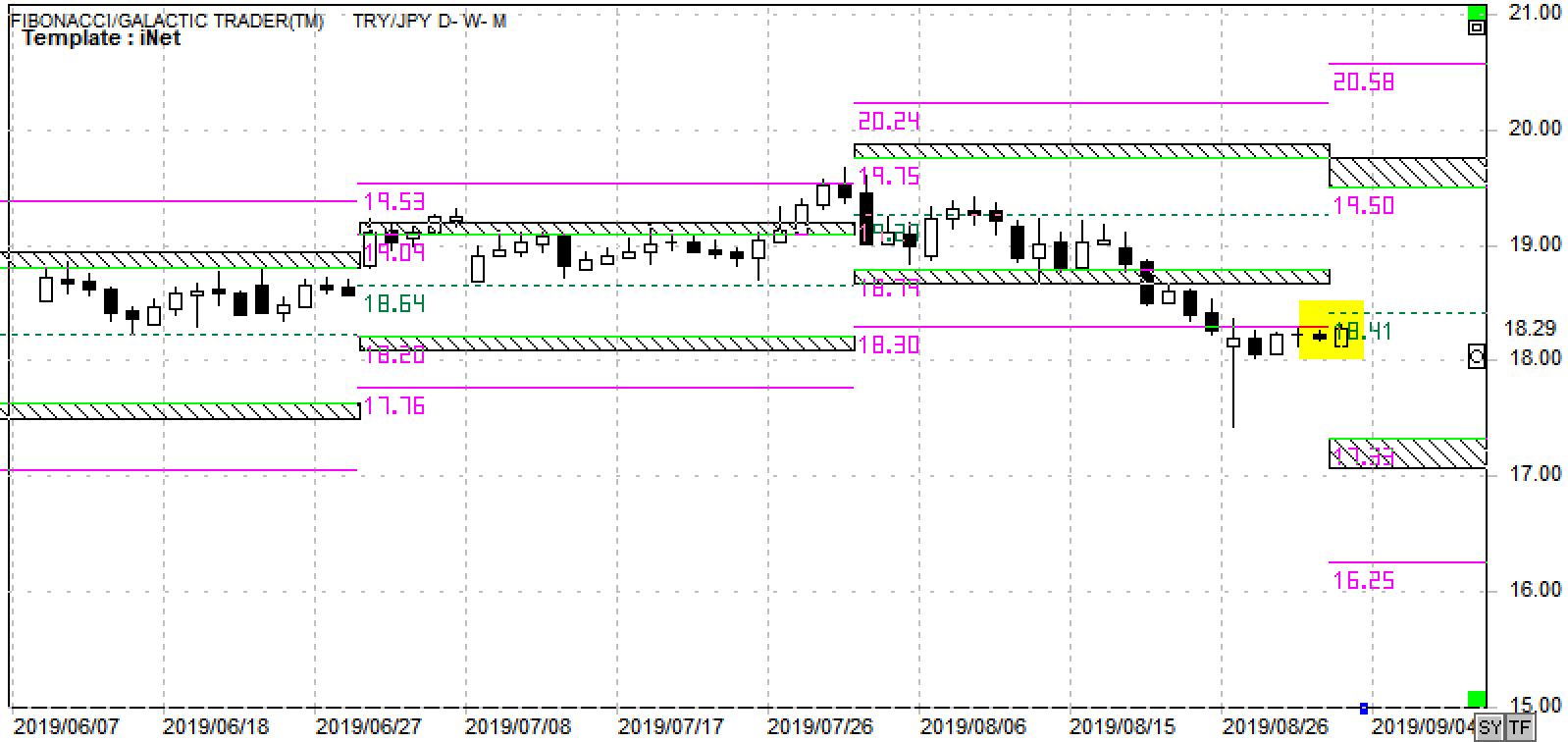

●トルコリラ円(チャート、ゾーンのみ)

【↑画像をクリックすると拡大します】

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、9月始値ゾーン3??? 「S50」

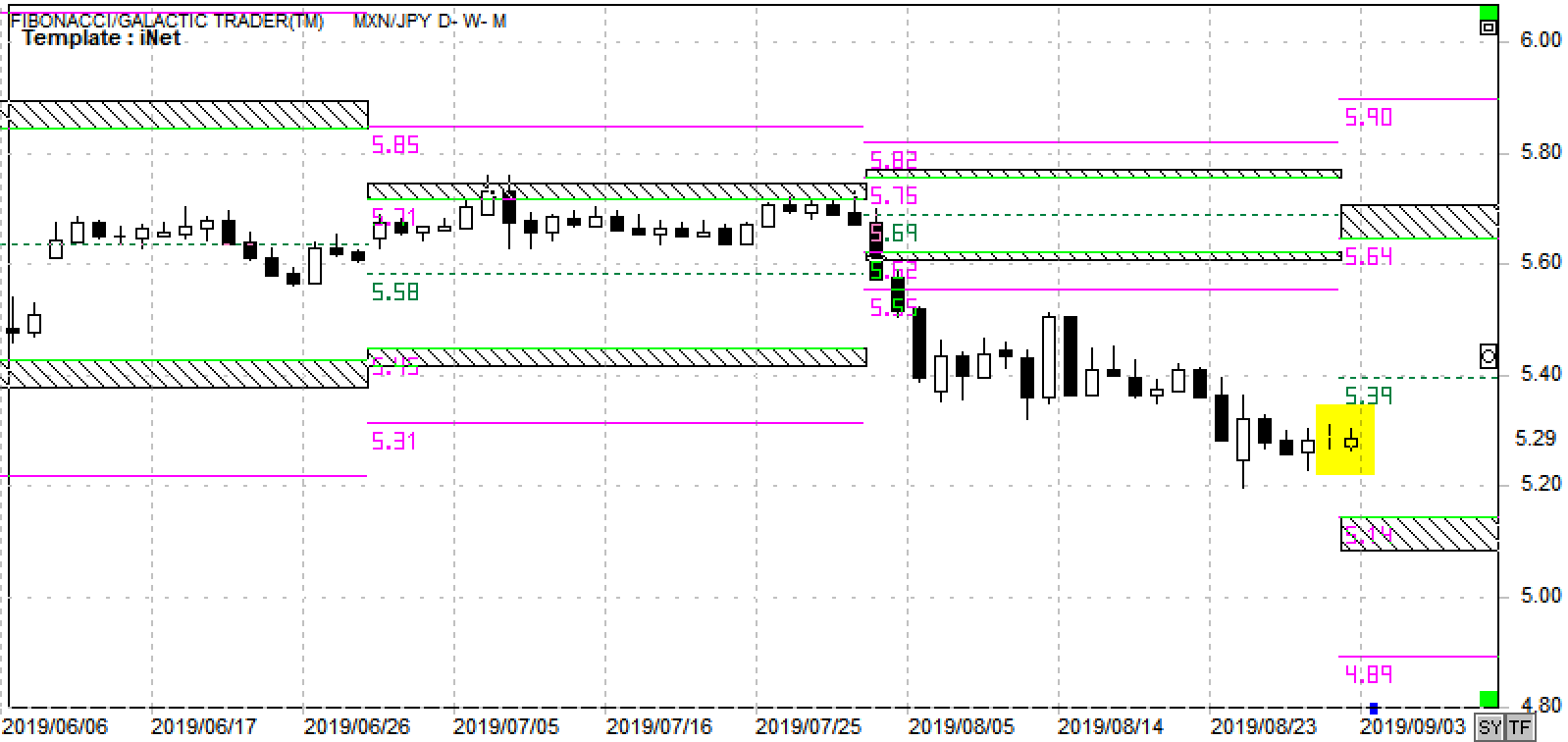

●メキシコペソ円(チャート、ゾーンのみ)

【↑画像をクリックすると拡大します】

ゾーンの組み合わせ(黄色)=8月終値ゾーン1、9月始値ゾーン3??? 「S50」

●NZドル米ドル(チャート、ゾーンのみ)

【↑画像をクリックすると拡大します】

ゾーンの組み合わせ(黄色)=8終値ゾーン1、9月始値ゾーン3????? 「S40」

(各水準はひとつずつ下にシフト)

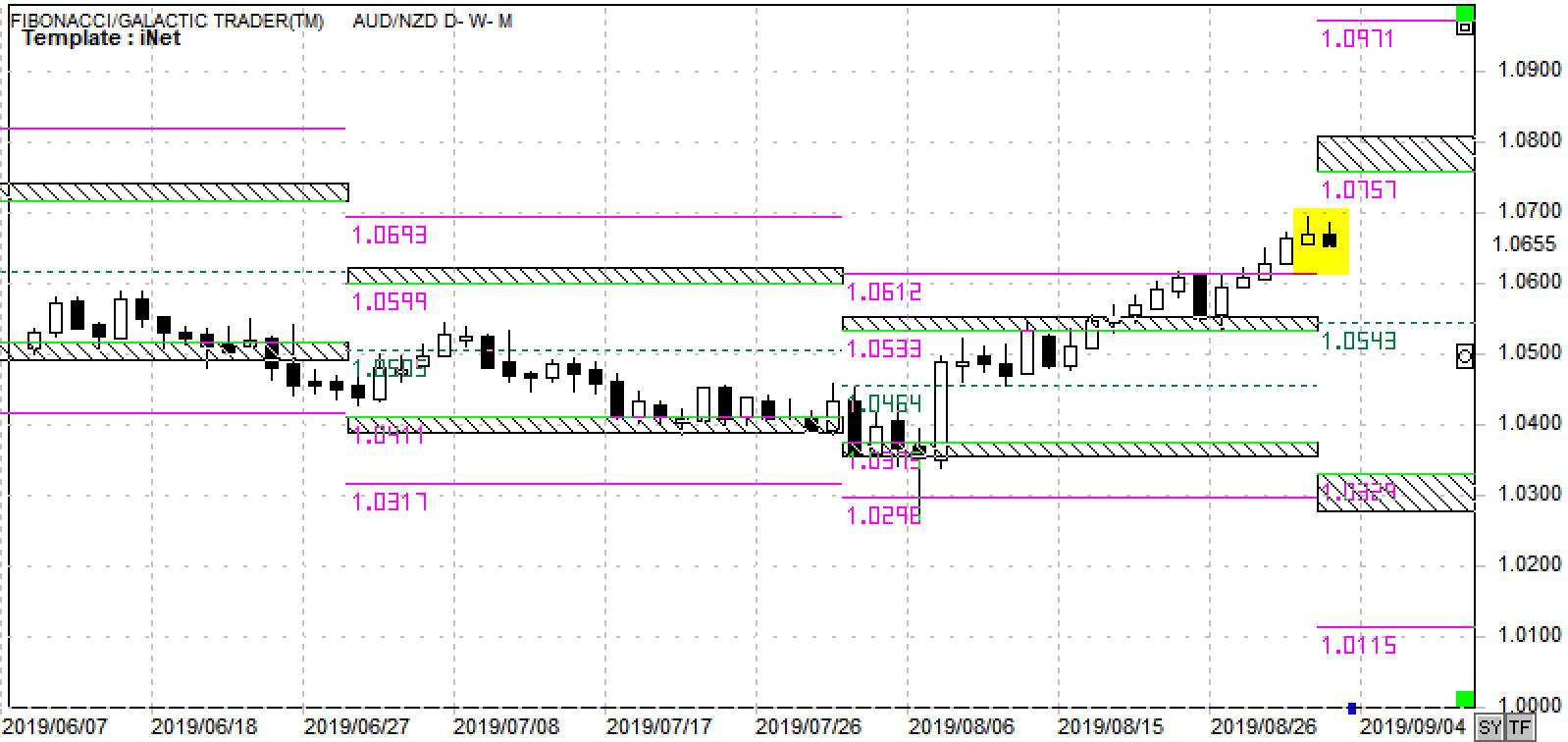

●豪ドルNZドル(チャート、ゾーンのみ)

【↑画像をクリックすると拡大します】

ゾーンの組み合わせ(黄色)=8月終値ゾーン6、9月始値ゾーン4??? 「B40」

(各水準はひとつずつ上にシフト)

【参考】

フィボナッチ・ピボットをもっと詳しく

ピボットをもっと詳しく

【本レポートに関するご注意】

?・アセンダントが提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。使用されている為替レートは実際の取引レートを提示しているものでもありません。

・記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。レポート内のチャートはFibonacci Trader社のテクニカル分析ソフトを承諾を取り使用しています。

・本レポートはあくまでも参考情報であり、アセンダントおよび株式会社アイネット証券は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。

・アセンダントおよび株式会社アイネット証券は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。

・アセンダントおよび株式会社アイネット証券の許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。